Dall’introduzione della fatturazione elettronica si è posto nel sistema il problema dell’apposizione del bollo in fattura.

Si ricorda che l’imposta di bollo (ad oggi di 2,00 euro per importi superiori ad euro 77,47) è un’imposta alternativa all’Iva, cioè tutto ciò che non è compreso nella normativa Iva, ricade nell’assoggettamento ad imposta di bollo, per spiegare meglio cosa è soggetto ad imposta di bollo:

- Rimborsi spesa esclusi Iva ex art. 15 dpr 633/72, anche nel caso di fattura emessa con iva per il servizio principale (per esempio ft di avv.to con Iva e rimborsi anticipi esclusi art. 15);

- Fatture esenti art. 10 dpr 633/72 – che riguardano le spese mediche, sanitarie, di istruzione (in certi specifici casi) e finanziarie;

- Fatture emesse da soggetti ricadenti nei regimi dei Minimi e dei Forfettari;

- Ricevute emesse dalla Associazioni per i corsi o i servizi erogati ai soci (per i corsi e servizi erogati a non soci, a meno che non si tratti di associazioni sportive iscritte al Coni, c’è l’assoggettamento ad Iva come attività commerciale) – sono invece sempre escluse da iva e imposta di bollo le quote associative.

- Altri casi meno frequenti da vedere di volta in volta.

In particolare, la marca da bollo da apporre sul documento deve avere sempre data uguale o pregressa rispetto alla data del documento stesso a dimostrazione della veridicità del momento dell’apposizione.

Per coloro che emettono fattura in formato elettronico e/o nei confronti delle PA la marca da bollo, non potendo ovviamente essere cartacea, si versa con F24 a determinati intervalli; sin qui erano scadenze trimestrali per importo totale dei bolli superiore a euro 1.000,00 o semestrale per un importo totale inferiore.

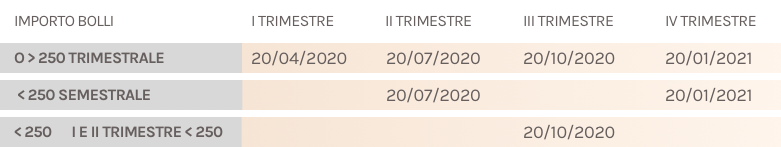

Il Decreto liquidità del 06.04.2020 ha modificato tale norma e in tabella si riassumono le nuove regole.

Nuove scadenze versamento bollo elettronico come da decreto Liquidità 07.04.2020: